شبکه اتریوم یکی از محبوب ترین بلاک چین هایی است که در بازار ارز دیجیتال وجود دارد که از الگوریتم گواه اثبات کار برای اجماع خود استفاده می کند. این نوع شبکه از استانداردهای مختلفی استفاده می کند که معروف ترین آن، استاندارد ERC-20 است. اینکه این استانداردها چه تفاوتی با دیگر استانداردهای موجود داشته و هر یک چه مزایا و معایبی برای شبکه بلاک چین دارد را در این مقاله بررسی می کنیم. برای آشنایی بیشتر با شرایط استانداردهای اتریوم، تا انتهای مقاله با ما همراه باشید.

استانداردهای اتریوم چیست؟

اتریوم دومین رمزارز برتر در بازار ارز دیجیتال است که علاوه بر توکن اتر، سرویس های زیادی داشته که یکی از این سرویس ها، قابلیت نوشتن توکن بر روی شبکه اتریوم است که از قالب قراردادهای هوشمند برای نوشتن این توکن ها، استفاده می کند. توکن های استاندارد ERC، این قالب ها را نشان می دهد. استانداردهای شبکه بلاک چین اتریوم، شامل دستورالعمل ها و الگوریتم هایی برای ساختن توکن در شبکه اتریوم است. از جمله این دستورالعمل ها می توان به توسعه دهندگان اتریوم و قوانینی که برای جامعه دومین شبکه محبوب ارزهای دیجیتال نوشته می شود، اشاره کرد.

در حال حاضر استانداردهای توکن بسیاری وجود دارد که هر یک ویژگی های خاص خود را دارد. در مورد پلتفرم اتریوم، یک پروپوزال یا همان EIP وجود دارد که این پروپوزال شامل ویژگی های پروتکل و استانداردهای قراردادها می شود. هر زمان که EIP تایید شود، تبدیل به استاندارد ERC می شود.

استانداردهای ERC شبکه اتریوم چیست؟

استانداردهای ERC به عنوان پیشنهادهای بهبود اتریوم (EIP) معرفی می شوند. اعضای جامعه در مورد بهبودهای پیشنهادی بحث می کنند و EIP ها را پس از طی یک فرآیند استاندارد تایید می کنند.

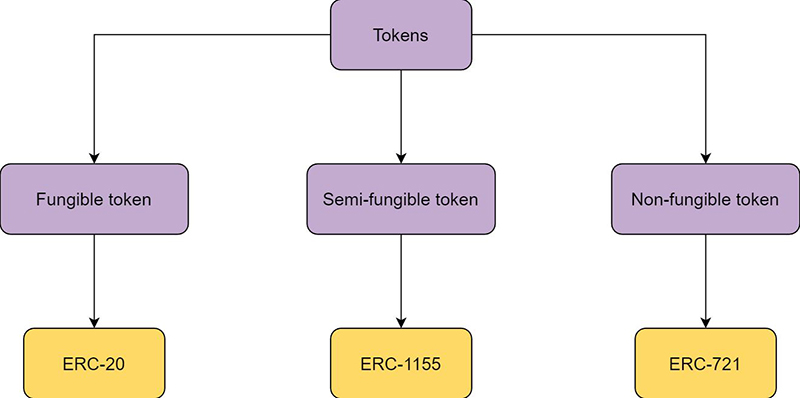

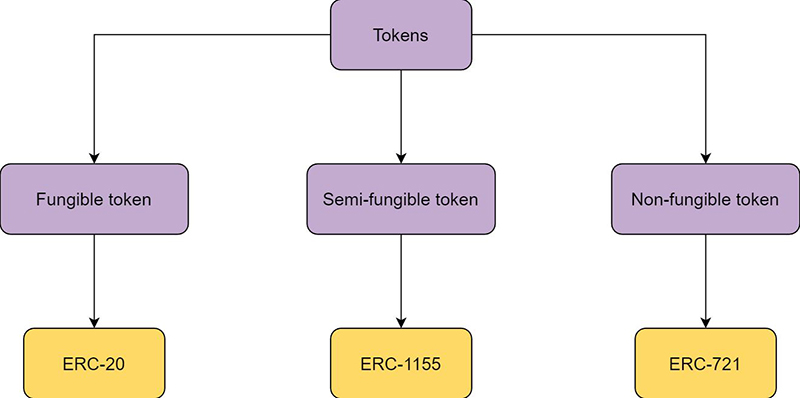

استانداردهای ERC زیادی وجود دارد که همگی در سه دسته توکن به شرح زیر دسته بندی می شوند:

توکن های تعویض پذیر یا Fungible tokens: این توکن ها به دلیل معادل بودن قابل تعویض هستند. برای درک بهتر توکن های قابل تعویض، نمونه ای از اسکناس دلار را در نظر می گیریم. اسکناس دو دلاری را می توان آزادانه مبادله کرد زیرا ارزش یکسانی دارند و قابل تعویض هستند.

توکنهای غیرقابل تعویض یا Non-fungible tokens: این توکنها - که معمولاً با نام NFT شناخته میشوند - برای نشان دادن توکنهای منحصربهفرد استفاده میشوند و نمیتوان آنها را از نظر ارزش برابر با توکن دیگری در نظر گرفت، زیرا در نوع خود بی نظیر است.

توکن نیمه قابل تعویض یا Semi-fungible token: این استاندارد بهترین در هر دو دنیا محسوب می شود. این توکن ها نه منحصر به فرد هستند و نه قابل تعویض. برای درک بهتر این توکن، مثالی از بازی را در نظر بگیرید که در آن یک شی درون بازی، مانند یک ماشین، می تواند چندین نسخه داشته باشد که هر کدام متعلق به بازیکنان مختلف است. آنها NFT نیستند زیرا منحصر به فرد نیستند، زیرا ماشینی که متعلق به یک بازیکن است مانند ماشین بازیکن دیگر است اما از نظر شناسه ماشین متمایز است.

همان طور که گفته شد، استانداردهای ERC همان EIP های نهایی شده ای بوده که مجموعه ای از استانداردهایی هستند که برای توسعه دهندگان اتریوم می توان از آن استفاده کرد. تمامی قراردادهای هوشمندی که با استفاده از استاندارد ERC ساخته می شوند دارای یک رابط مشترک بوده که می توان از آن برای ارتباط گرفتن با دیگر قراردادها استفاده کرد. برای اینکه هر یک از استانداردهای ERC را متمایز کنند، آن را با یک عدد نمایش می دهند. این عدد نشان دهنده شماره طرح پیشنهادی و پروپوزالی است که توسط افراد پیشنهاد شده است.

در این میان معروف ترین استانداردی که برای اتریوم استفاده می شود، همان استاندارد ERC-20 است که در جامعه رمزارزها قرار دارد و بیشتر توکن های ایجاد شده بر بستر پلتفرم اتریوم قرار دارد. استفاده از استانداردها در نوشتن قراردادهای هوشمند یک توکن اجباری نیست اما استفاده از این استانداردها این قابلیت را به کاربران می دهد تا با دیگر کیف پول ها، صرافی و قراردادهای هوشمند کار کنند. در ادامه به معرفی بهترین استانداردهای اتریوم می پردازیم.

- ERC-20

- ERC-223

- ERC-621

- ERC-721

- ERC-777

- ERC-1155

- ERC-1400

استاندارد ERC-20 اتریوم چیست؟

یکی از بهترین استانداردهای اتریوم، استاندارد ERC-20 است که از سال 2015 مطرح شد و به صورت رسمی در سپتامبر 2017 تایید شد. این استاندارد شروع خوبی برای استاندارد شدن توکن بود. البته استاندارد ERC-20 بر اکوسیستم اتریوم مسلط شده و جزو محبوب ترین استانداردهای توکن در شبکه اتریوم است. توکن استاندارد ERC-20 در پروژه هایی همچون ایاس و بنکور استفاده شده که دارای 6 عملکرد است:

• انتقال از حساب: این عملکرد مانند عملکرد انتقال بوده، منتها با این تفاوت که هر انتقال بعد از عرضه اولین توکن است.

• انتقال: همان طور که از نامش مشخص است عملکرد ارسال توکن ها از عرضه اولیه توکن به کیف پول کاربر امکان پذیر می شود. این نوع عملکرد، آدرس گیرنده و تعداد توکن هایی که باید منتقل شوند را مشخص می کند.

• موجودی کل: موجودی کل تنها یکبار و در شروع پیدایش توکن اجرا می شود. این نوع عملکرد تنها تعداد کل توکن های موجود را تعیین می کند که هرگز نمی توان آن را تغییر داد.

• موجودی حساب: در این عملکرد می توان مشخص کرد که چه مقدار توکن در حساب وجود دارد.

• تایید: این نوع عملکرد، موجودی توکن های تراکنش را در مقابل کل موجودی توکن بررسی می کند.

• اجازه: این نوع عملکرد بررسی می کند که آیا حساب کاربر دارای توکن کافی برای پرداخت تراکنش است یا خیر.

البته این نکته را در نظر داشته باشید که تمامی استانداردهای ERC-20 یک روش انقلابی در توسعه ICO بود. در این میان هزاران توکن ERC-20 رشد و توسعه پیدا کرده اند که به غیر از مزیت هایی خود، فاقد هر گونه ایراد و نقصی است. اما باید در نظر بگیرید که این نوع استاندارد، یک مشکل اساسی دارد که در ادامه توضیح خواهیم داد.

مشکل استاندارد اتریوم نوع ERC-20 چیست؟

یکی از استانداردهای اتریوم، ERC-20 بوده که مشکل آن مرتبط به عملکرد انتقال توکن ها بین حساب ها بود. این نوع استاندارد از دو روش ارسال توکن حمایت می کند که شامل انتقال یا تایید به همراه انتقال از حساب است. به طور مثال زمانی که می خواهید توکن ها را به آدرس کیف پول یک فرد دیگری منتقل کنید، عملکردی که باید مورد استفاده قرار دهید، عملکرد انتقال است. با استفاده از این عملکرد، موجودی حساب شما و موجودی حساب شخص دیگر برای تعداد توکن های ارسالی بررسی می شود.

اما در مورد توکن های استاندارد ERC-20، روش صحیح واریزهای قرارداد هوشمند، استفاده از عملکرد تایید به علاوه انتقال حساب است. البته تایید به قرارداد هوشمند این قابلیت را می دهد تا از موجودی حساب شما کم کند. بنابراین در عملکرد انتقال از حساب، توکن ها از حساب شما به قرارداد هوشمند منتقل خواهد شد.

مشکلی که این استاندارد دارد این است که به صورت آنی مشخص نبود که کدام یک از تراکنش هادر قراردادهای هوشمند استفاده می شود. بنابراین میلیون ها دلار در زمان انتقال توکن ها از دست می رفت. البته انجام دو تراکنش به جای استفاده از یک تراکنش، هزینه تراکنش را چند برابر می کرد و به صورت طبیعی زمان پردازش نیز افزایش می یافت.

استاندارد ERC-223 اتریوم چیست؟

همان طور که گفته شد، مشکلی که استاندارد ERC-20 داشت، این است که توکن های ERC-20 را می توان به آدرس هایی که از ERC-20 حمایت نمی کنند، نیز ارسال کرد. این روش موجب از دست رفتن تعداد بسیاری از توکن ها می شود. این نکته را در نظر داشته باشید که تمام قراردادهای هوشمند اتریوم، از استاندارد ERC-20 حمایت نمی کند. البته این مشکل نیز وجود دارد که چنین مکانیزم بازدارنده، برای جلوگیری کاربران از ارسال توکن های ERC-20 به این نوع از آدرس ها وجود ندارد. پس شبکه تراکنش را تایید کرده و توکن ها به آدرس مورد نظر ارسال خواهد شد اما از آنجایی که براساس استاندارد نیست، به صورت مداوم مسدود می شود.

استاندارد ERC-223 برای جلوگیری از این شرایط و ارائه بهبودهای دیگر ایجاد شد. این استاندارد عملکردهای انتقال و انتقال از حساب را به یک عملکرد واحد به نام ذخیره سازی توکن ترکیب کرده است. این نوع عملکرد تنها توسط قراردادهای دریافت کننده ای قابل استفاده است که روش کار با توکن ارسال شده را مشخص کرده است. هر دو عملکرد، یک لایه حسابرسی جدید اضافه خواهد کرد که مانع از بین رفتن سرمایه خواهد شد.

مزایای استاندارد ERC-223 اتریوم

استاندارد ERC-223 تمامی چالش هایی که در مورد استاندارد ERC-20 وجود دارد را برطرف کرده و از جمله مزایایی که می توان برای این استاندارد بیان کرد شامل:

• هیچ توکنی از بین نمی رود: با بروز رسانی هایی که انجام شده است، عملکرد انتقال برای قراردادهای هوشمند انجام می شود، کاربران می توانند تمامی مراحل انتقال را برای تمامی کیف پول و قراردادهای هوشمند امکان پذیر کنند و از این طریق دیگر هیچ توکنی از بین نمی رود.

• عدم حمایت از انواع توکن های ورودی: منظور از این عبارت این بوده که توسعه دهندگان قرارداد هوشمند، این امکان را دارند که توکن های ورودی که پشتیبانی نمی شود را، نپذیرند.

• ارزان شدن تراکنش ها: مزیت استاندارد اتریوم از نوع ERC-223 این است که به قراردادهای هوشمند این قابلیت را می دهد تا تایید به جای دو تراکنش را با یک تراکنش امکان پذیر کرده که در این حالت انرژی کمتری نیاز است.

استاندارد ERC-621 اتریوم

از دیگر استاندارد اتریوم که در سال 2017 معرفی و تایید شد، استاندارد ERC-621 بوده که در واقع توسعه ای بر روی استاندارد ERC-20 است. در استاندارد ERC-20، می توان میزان کل توکن های در حال گردش را تغییر داد. در استاندارد ERC-20 تنها یکبار عرضه توکن امکان پذیر است.

استاندارد ERC-721 اتریوم

این استاندارد با دیگر استانداردهای اتریوم متفاوت بوده و هر یک از این نوع استانداردهای توکن، برای کاربران ارزش خود را خواهد داشت. توکن های NFT، از جمله توکن هایی هستند که هیچ شباهتی با یکدیگر نداشته و می توانند فرصت های جدید ایجاد کنند. اما استاندارد ERC-20 مشابه با یکدیگر بوده و هیچ اختلافی بین آنها وجود ندارد. مهم ترین کاربردی که می توان برای استاندارد ERC-721 بیان کرد، بازی کریپتوکیتیز است. مزیت های بی شماری می توان برای غیر قابل تفویض بودن توکن ها برشمرد.

توکن های ERC-721 می توانند در هر تبادلی استفاده شوند، اما ارزش توکن به دلیل منحصر به فرد بودن و کمیاب بودن آن است. برنامه هایی که از استاندارد ERC-721 استفاده می کنند، می توانند مالکیت یک دسته از موارد را ثبت کرده و آن را به حساب با نام مستعار اختصاص دهند. در این حالت نیازی به اعتماد به برنامه نبوده و تنها می توانید روش عملکرد را بخوانید.

درواقع این استاندارد برای پیادهسازی توکنهای منحصربهفرد که مجموعههای ارزشمند را نشان میدهند استفاده میشود. قراردادهای هوشمند ERC-721 باید دارای هشت عملکرد اجباری و دو عملکرد اختیاری برای مطابقت با استاندارد ERC-721 باشد. این استاندارد مقدار مشخصی از توکنها و عملکردهای غیرقابل تعویض را برای شناسایی مالک NFT و انتقال مالکیت NFT از یک نهاد به نهاد دیگر تعریف میکند.

محدودیت های ERC-721

ERC-721 اولین استانداردی بود که با توکن غیرقابل تعویض مقابله کرد و پس از عرضه بازی کریپتوکیتیز (CryptoKitties) به طور گسترده مورد استفاده قرار گرفت. این بازی شبکه اتریوم را مسدود کرد زیرا هر انتقال مالکیت به یک تراکنش نیاز داشت که منجر به انبوهی از تراکنشها میشد. یکی دیگر از محدودیت های ERC-721 این است که پس از استقرار قرارداد، هیچ توکن دیگری نمی توان به آن اضافه کرد، به این معنی که برای هر NFT جدید، یک قرارداد جدید باید مستقر شود.

استاندارد ERC-777 اتریوم

از دیگر استانداردهای اتریوم، استاندارد ERC-777 بوده که نسخه بهبود یافته استانداردهای ERC-20 و ERC-223 است. مزیتی که این استاندارد دارد این است که مانع از دست رفتن سرمایه می شود و از یک عملکردی به نام send استفاده می کند که دو تراکنش در ERC-20 را به یک تراکنش کاهش می دهد. در این حالت هزینه ها کم و عملکرد افزایش می یابد.

جهت آشنایی با توکن های برتر اتریوم بر روی لینک مربوطه کلیک کنید.

کاربردی که می توان برای این استاندارد بیان کرد، این است که می توانند اپراتور خود را مشخص کنند. این گزینه به کاربران این امکان را می دهد تا آدرس هایی را مشخص کنند که در هر لحظه این قابلیت را داشته تا ارسال کرده و بسوزانند و در هر لحظه این امکان را خواهند داشت تا آن را متوقف کنند.

استاندارد ERC-1155 اتریوم

از دیگر استانداردهای اتریوم، ERC-1155 بوده که توسط شرکت Enjin ساخته شده است که هدف آن ایجاد دارایی های قابل تعویض و غیر قابل تعویض بر روی شبکه اتریوم است. از طریق شبکه اتریوم، توکن های مبتنی بر این استاندارد امن، قابل خرید و فروش و غیر قابل هک است. با استفاده از این استاندارد معاملات کارآمدتر و تراکنش های بیشتری فراهم می شود که نتیجه آن صرفه جویی در هزینه هاست. این استاندارد، توکن های کاربردی و توکن های غیرقابل تعویض را امکان پذیر می کند.

استاندارد ERC-1155 نوعی استاندارد مبتنی بر شبکه اتریوم است که ویژگی های دو استاندارد شبکه اتریوم و ERC-721 و ERC-20 را با یکدیگر ترکیب می کند. در حال حاضر این استاندارد به توکن های تعویض پذیر و غیر قابل تعویض و نیمه تعویض پذیر تقسیم می شوند. به عبارت ساده تر استاندارد ERC-1155 می تواند بر محدودیت های ERC-20 و ERC-721 غلبه کند. این استاندارد، قرارداد هوشمند را ملزم به اجرای شش عملکرد اجباری و چهار رویداد میکند. استاندارد ERC-1155 می تواند توکن های قابل تعویض و غیرقابل تعویض را از یک قرارداد هوشمند مدیریت کند. توکنهای نیمه قابل تعویض بهعنوان توکنهای قابل تعویض شروع میشوند که میتوانند به راحتی با توکنهای دیگر معامله شوند. با این حال، بعداً می توان آنها را به NFT تبدیل کرد. آنها برای تجارت چندین توکن به طور همزمان استفاده می شوند.

برای درک بهتر، مثالی از بازی را در نظر بگیرید که در آن بازیکن یک تفنگ دستی را باز می کند که یک دارایی در بازی است. در آن زمان، بازیکن میتواند به راحتی آن را با بازیکنان دیگری که دارای همان تفنگ هستند مبادله کند، اما پس از یک سطح مشخص، آن تفنگ دستی طبق قرارداد هوشمند به شعلهافکن ارتقا مییابد و اکنون این به NFT تبدیل شده است.

استاندارد ERC-1400 اتریوم

از دیگر استانداردهای اتریوم، می توان به ERC-1400 بوده که برای اوراق بهادار استفاده می شود. توکنیزه کردن اوراق بهادار، مساله ای است که چندین سال بوده که ذهن کاربران را مشغول خود کرده است. از دیگر قابلیت هایی که بلاک چین دارد این است که تراکنش های مربوط به اوراق بهادار را در سراسر جهان ثبت کند.

برای کسب اطلاعات بیشتر در زمینه آموزش ارز دیجیتال، بر روی لینک کلیک کنید.

کلام آخر

در این مقاله به معرفی استانداردهای اتریوم پرداختیم و متوجه شدید که شبکه بلاک چین اتریوم از پرطرفدارترین های شبکه های ارز دیجیتال است که استفاده از آن مزایای بی شماری به همراه دارد. بزرگترین مزیتی که این شبکه به همراه دارد، همان قراردادهای هوشمند است. برای ایجاد این قراردادهای هوشمند، باید از الگوریتم و دستورالعمل های پذیرفته شده در این شبکه استفاده کرد.

.jpg)

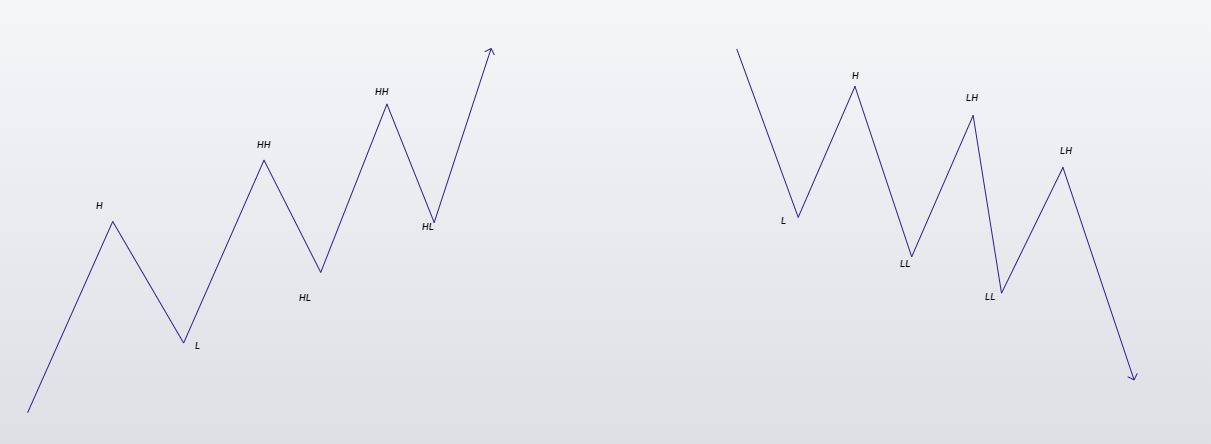

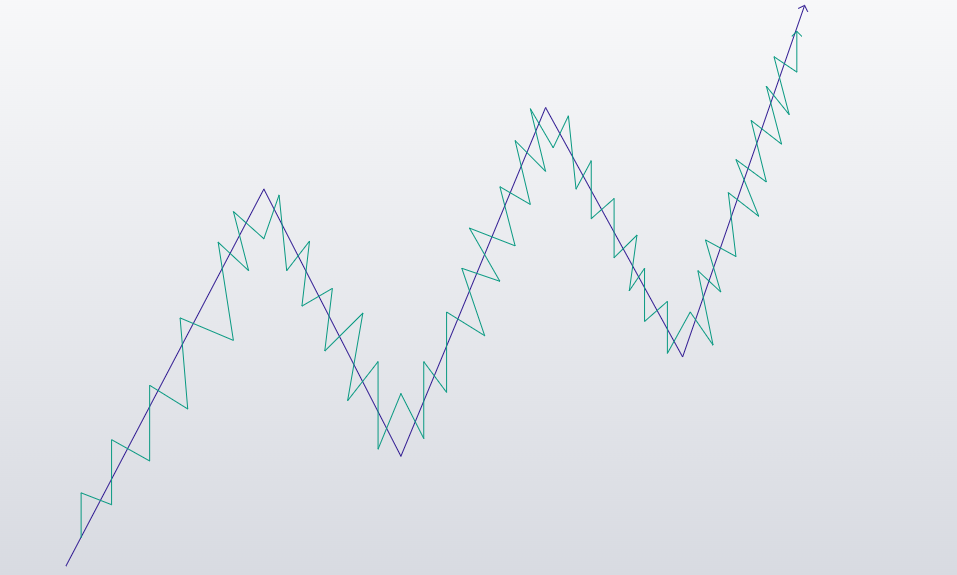

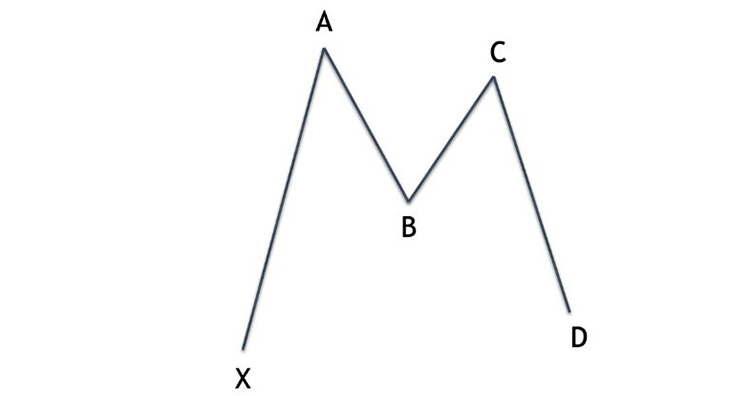

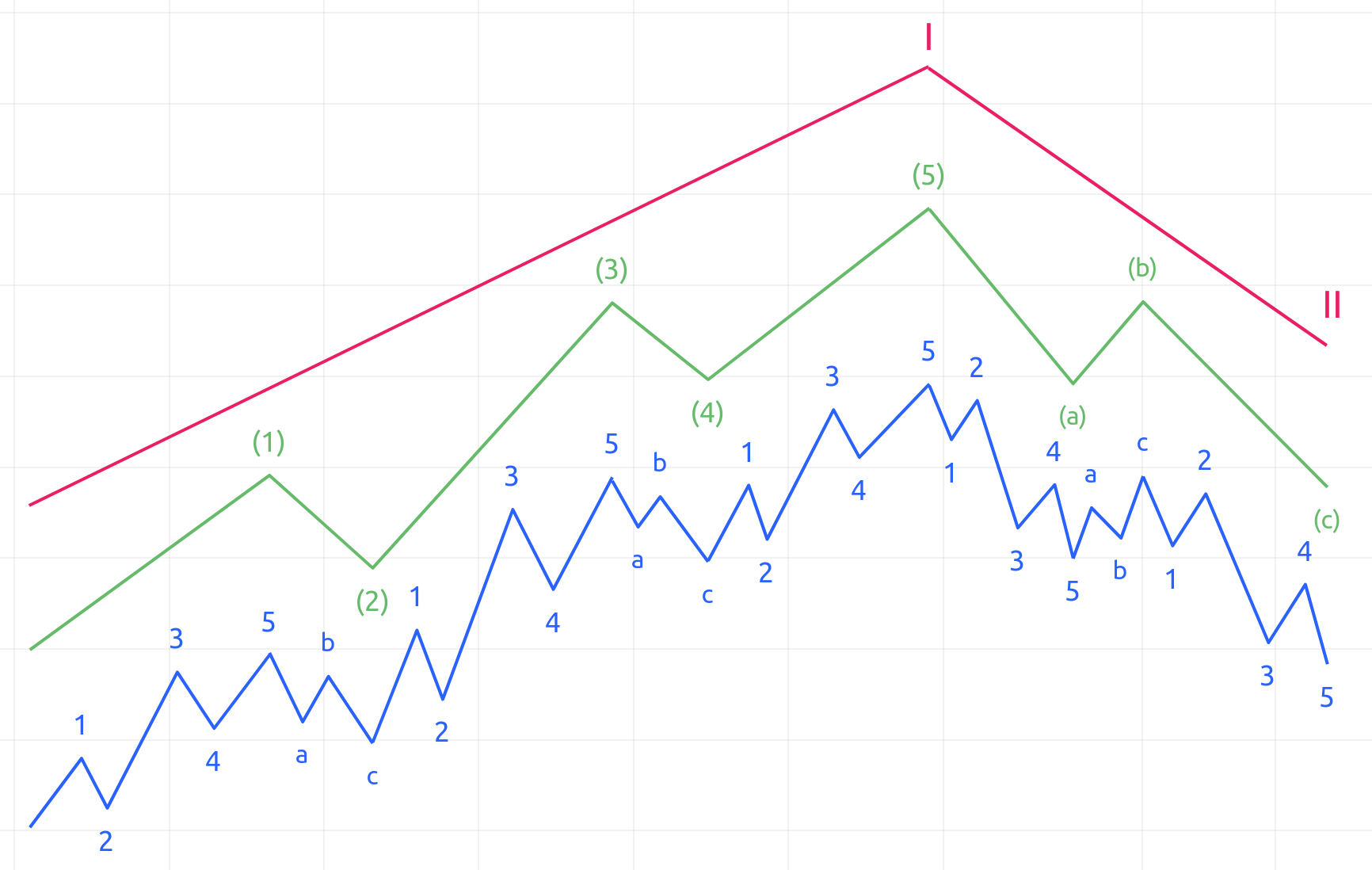

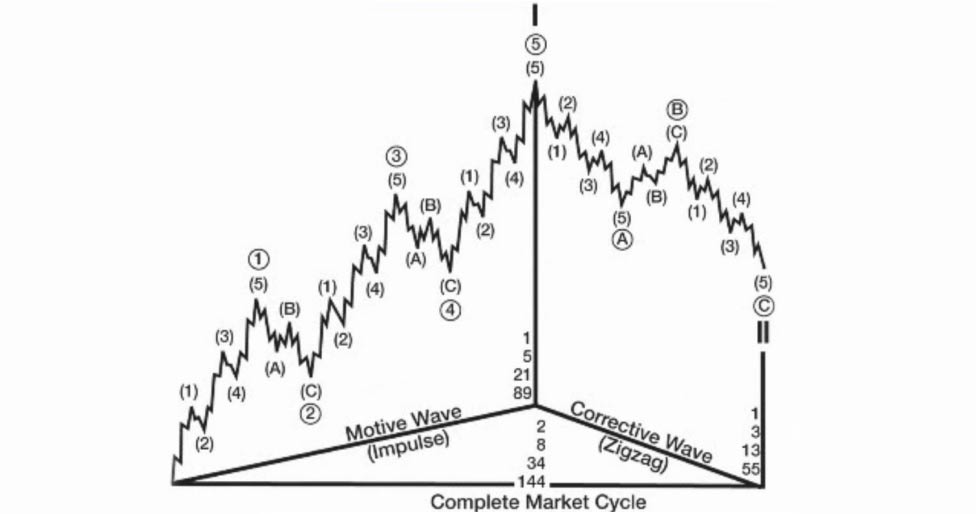

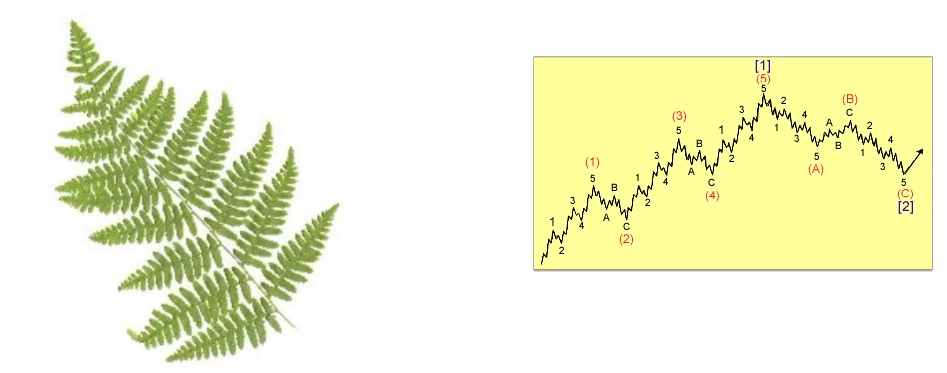

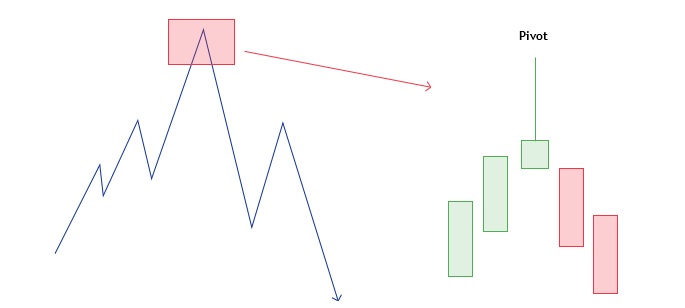

.jpg) زمانی که موج 1 امتداد پیدا می کند در این صورت معمولا توالی پنج موجی یک درجه بالاتر در یک قالب موج شکل به پایان می رسد.

زمانی که موج 1 امتداد پیدا می کند در این صورت معمولا توالی پنج موجی یک درجه بالاتر در یک قالب موج شکل به پایان می رسد.

.jpg)

.jpg)